Das Wichtigste in Kürze

Das erwartet Sie hier

Welche Steuern bei einem Immobilien-Teilverkauf anfallen und worauf Sie beim Ausfüllen Ihrer Steuererklärung achten müssen.

Inhalt dieser SeiteÜberblick: Wann sind Steuern beim Immobilien-Teilverkauf fällig?

Steuerliche Behandlung wie bei einem normalen Verkauf

Grundsätzlich gibt es drei Hauptsteuerarten, die beim Immobilien-Teilverkauf eine Rolle spielen können:

- Spekulationssteuer: fällt an, wenn der Verkauf innerhalb der Spekulationsfrist von zehn Jahren erfolgt.

- Grunderwerbsteuer: muss in vielen Fällen vom Käufer gezahlt werden.

- Einkommensteuer: kann relevant sein, wenn der Verkauf als Einkommen gewertet wird.

Wann ist der Immobilien-Teilverkauf steuerfrei?

Doch nicht jeder Immobilien-Teilverkauf ist steuerpflichtig. Grundsätzlich gibt es drei Hauptfälle, in denen ein Teilverkauf nicht besteuert wird:

Steuern, die zum Zeitpunkt des Teilverkaufs anfallen können

Beim Verkauf eines Immobilienanteils können verschiedene Steuern direkt beim Verkaufszeitpunkt anfallen. Die wichtigsten sind die Spekulationssteuer, die Grunderwerbsteuer und die Einkommensteuer. Ob diese Steuern tatsächlich gezahlt werden müssen, hängt von der individuellen Situation des Verkäufers, der Nutzungsart der Immobilie und der Dauer des Besitzes ab.

Die Spekulationssteuer

Die Spekulationssteuer fällt an, wenn eine Immobilie innerhalb der sogenannten Spekulationsfrist von zehn Jahren nach dem Kauf mit Gewinn verkauft wird. Das gilt auch für den Teilverkauf eines Immobilienanteils. Die Steuer wird auf den Gewinn des Verkaufs erhoben, also auf die Differenz zwischen dem ursprünglichen Kaufpreis und dem Verkaufspreis.

Wann wird sie fällig?

Beachten Sie, dass Sie in einem solchen Fall den Teilverkauf in Ihrer Steuererklärung angeben müssen.

Wann ist man befreit?

Beispielfall: Dann ist eine Spekulationssteuer fällig

Ein Eigentümer hat im Jahr 2017 eine Immobilie für 300.000 Euro gekauft und verkauft im Jahr 2025 einen Anteil von 50 Prozent für 200.000 Euro. Da der Kauf weniger als zehn Jahre zurückliegt, fällt auf den erzielten Gewinn die Spekulationssteuer an. Der steuerpflichtige Betrag ergibt sich aus der Differenz zwischen dem ursprünglichen Kaufpreisanteil und dem erzielten Verkaufspreis. Die genaue Höhe der Steuer richtet sich nach dem persönlichen Einkommensteuersatz des Verkäufers.

Tipp: Falls die Spekulationsfrist noch nicht abgelaufen ist, kann es steuerlich sinnvoller sein, mit dem Verkauf zu warten.

Die Grunderwerbssteuer

Die Grunderwerbsteuer fällt in Deutschland grundsätzlich an, wenn eine Immobilie, ein Grundstück oder ein Immobilienanteil verkauft wird. Sie wird auf den Kaufpreis des verkauften Anteils berechnet und liegt je nach Bundesland zwischen 3,5 und 6,5 Prozent.

Wer zahlt die Grunderwerbsteuer beim Teilverkauf?

In der Regel zahlt der Käufer die Kaufnebenkosten, wie Notar, Grundbuch und auch die Grunderwerbsteuer. Das heißt, der Anbieter, dem Sie Ihren Anteil verkaufen, übernimmt dies – Sie sind im Grunde frei von der Grunderwerbsteuer. Es kann jedoch auch vertraglich festgelegt werden, dass der Verkäufer sie übernimmt – dies sollten Sie vor Teilverkauf auf jeden Fall prüfen.

Eine Ausnahme besteht bei Teilverkäufen innerhalb der Familie: Wird der Anteil an direkte Verwandte wie Kinder, Ehepartner oder Eltern verkauft, entfällt die Grunderwerbsteuer.

Die Einkommensteuer

Die Einkommensteuer auf einen Teilverkauf ist nur in bestimmten Fällen relevant. Grundsätzlich wird ein privater Immobilienverkauf nicht als laufendes Einkommen gewertet, sondern fällt unter die Regelungen zur Spekulationssteuer. Privatverkäufer müssen sich in der Regel keine Sorgen um die Einkommensteuer machen, solange der Teilverkauf nicht als gewerbliches Geschäft eingestuft wird.

Wann ist der Teilverkauf dennoch einkommensteuerpflichtig?

Steuern nach dem Teilverkauf

Nach einem Immobilien-Teilverkauf können auch langfristig steuerliche Pflichten bestehen. Besonders relevant sind dabei die Absetzbarkeit der monatlichen Nutzungsgebühr und mögliche Steuerfolgen durch Wertsteigerungen der Immobilie. Wer sich für einen Teilverkauf entscheidet, sollte daher nicht nur die einmaligen Steuern zum Verkaufszeitpunkt berücksichtigen, sondern auch die langfristigen steuerlichen Auswirkungen im Blick behalten.

Ist die monatliche Nutzungsgebühr steuerlich absetzbar?

In der Regel ist die Nutzungsgebühr steuerlich nicht absetzbar, da sie nicht als Werbungskosten oder Betriebsausgaben anerkannt wird. Eine Ausnahme kann bestehen, wenn die Immobilie teilweise gewerblich genutzt wird. Dann kann der gewerbliche Anteil der Nutzungsgebühr als Betriebsausgabe geltend gemacht werden.

Haben Wertsteigerungen steuerliche Auswirkungen?

Nach einem Teilverkauf hat eine Wertsteigerung der Immobilie keinen unmittelbaren steuerlichen Einfluss für Sie als Verkäufer. Solange der ursprüngliche Eigentümer nur in der Immobilie wohnt und keine weiteren Verkäufe tätigt, muss er auf eine Wertsteigerung keine Steuern zahlen.

Was passiert bei einem eventuellen Rückkauf?

Falls der Verkäufer seinen zuvor verkauften Anteil zurückkauft, geschieht dies zum aktuellen Marktwert. Das bedeutet, dass der Rückkauf erst einmal teurer wird, wenn die Immobilie im Wert gestiegen ist. Steuerlich hat dies jedoch keinen Einfluss, weil es sich nicht um einen steuerpflichtigen Gewinn handelt, sondern nur um einen Rückkauf zum Marktwert.

Was passiert bei einem Gesamtverkauf?

Falls die Immobilie nach dem Teilverkauf irgendwann komplett verkauft wird, können Steuern auf den Wertzuwachs anfallen. Dabei gilt wie zum Zeitpunkt des Teilverkaufs: War die Immobilie beim Gesamtverkauf weniger als zehn Jahre im Besitz des Verkäufers, muss auf den Gewinn aus der Wertsteigerung Spekulationssteuer gezahlt werden.

War die Immobilie hingegen länger als zehn Jahre im Besitz oder wurde selbst genutzt, bleibt der Gewinn aus der Wertsteigerung steuerfrei.

Der Immobilien-Teilverkauf in der Steuerklärung

Muss ein Teilverkauf überhaupt in der Steuererklärung angegeben werden?

Ob der Immobilien-Teilverkauf in der Steuererklärung angegeben werden muss, hängt davon ab, ob eine Steuerpflicht besteht:

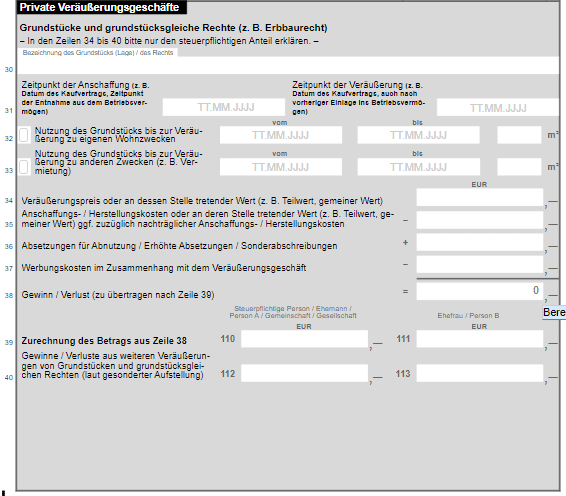

Wo muss der Teilverkauf eingetragen werden?

Falls Ihr Immobilienverkauf spekulationssteuerpflichtig ist, müssen Sie diesen in der Anlage SO (sonstige Einkünfte) der Steuerklärung angeben, wo nach den folgenden Informationen gefragt wird:

- Erlös

- Werbungskosten im Zusammenhang mit dem Verkauf

- Differenz zwischen Kaufpreis und bereinigtem Verkaufspreis der Immobilie

- Verlustgeschäfte aus dem Vorjahr

Die häufigsten Fragen zum Thema Steuern beim Immobilien-Teilverkauf

Muss ich weiterhin Grundsteuer zahlen?

Ja, auch nach dem Teilverkauf fällt weiterhin die Grundsteuer an. Diese zahlen weiterhin Sie als Verkäufer, der die Immobilie nutzt. Das Teilverkauf-Unternehmen beteiligt sich nicht an der Grundsteuer und anderen laufenden Kosten.

Was gilt bei geerbten Immobilien?

Hat man die Immobilie nicht selbst gekauft, sondern geerbt, kommt es auf den Erblasser an, ob eine Spekulationssteuer anfällt: Hat dieser die Immobilie in den letzten Jahren selbst bewohnt oder vor mehr als zehn Jahren erworben, fällt keine Steuer an.

Wie wird die Spekulationssteuer berechnet?

Die Spekulationssteuer fällt auf die Differenz zwischen Anschaffungskosten und Verkaufserlös an. Als Anschaffungskosten zählen:

- Kaufpreis

- Nebenkosten des Kaufes (Grunderwerbssteuer, Notarkosten und Gebühr für Grundbucheintrag)

- Kosten für Handwerksleistung zur Modernisierung und Sanierung der Immobilie (wenn sie in den ersten drei Jahren nach dem Kauf erfolgt sind und mindestens 15 % des Kaufpreises betragen)

Auch die Ausgaben für den Verkauf wie die Kosten für den Makler kann man vom Erlös abziehen. Welche Steuer Sie dann auf den Gewinn zahlen, ist von Ihrem persönlichen Steuersatz abhängig.

Wann muss man eine Gewerbesteuer zahlen?

Haben Sie eine bestimmte Anzahl von Immobilien veräußert, bedeutet das, dass zusätzlich zur Spekulations- und Einkommensteuer auch eine Gewerbesteuer anfällt. Selbstbewohnte Immobilien werden hier jedoch nicht eingerechnet. Zusätzlich zur Gewerbesteuer, die man an die Gemeinde zahlt, fällt eine Umsatzsteuer an.

Eine Gewerbesteuer fällt auf den Teilverkauf an, wenn es sich um den dritten Verkauf oder Teilverkauf innerhalb von fünf Jahren handelt. Unter bestimmten Umständen kann die Drei-Objekt-Grenze auf zehn Jahre ausgedehnt werden. Haben Sie diese Drei-Objekt-Grenze überschritten, werden Sie steuerlich als gewerblicher Immobilienhändler behandelt. Bei Ehepartnern gilt die Grenze pro Partner.

Haben Sie alles gefunden?

Hier finden Sie weitere interessante Inhalte zum Thema:

Schnelle Frage, Kritik oder Feedback?

Wir können Sie zwar nicht explizit zum Thema beraten, sind jedoch offen für Verbesserungsvorschläge oder Anmerkungen, die Sie zu diesem Artikel haben. Schreiben Sie uns gern eine E‑Mail: