Das Wichtigste in Kürze

Das erwartet Sie hier

Wie Sie die private Krankenversicherung von der Steuer absetzen und wo Sie das in der Steuererklärung eintragen. Inklusive konkreter Beispiele anhand einer Beispiel-Steuererklärung.

Inhalt dieser SeiteÜberblick: Was Sie von der PKV absetzen können

Das können Sie absetzen

Haben Sie eine private Krankenversicherung abgeschlossen, ist es grundsätzlich möglich, diese beiden Posten steuerlich abzusetzen:

Das können Sie nicht absetzen

Mit uns die ideale private Krankenversicherung finden

Gemeinsam mit unserem von Finanztip empfohlenen Partner von Buddenbrock können wir Ihnen kostengünstige und leistungsstarke private Krankenversicherungen anbieten:

PKV-Beiträge: Das können Sie absetzen

Warum können Sie den Inhalten dieser Seite vertrauen?

Die Inhalte dieser Seite wurden von unserer Fachredaktion in enger Zusammenarbeit mit unseren zertifizierten Experten zu diesem Themenbereich erstellt, um Ihnen aktuelle und fachlich korrekte Informationen zu bieten. Qualitätskontrollen stellen sicher, dass die Inhalte dieser Seite regelmäßig aktualisiert und ergänzt werden.

Nur Basisleistungen sind steuerlich absetzbar

Sie können den Teil Ihrer Beiträge zur privaten Krankenversicherung in voller Höhe absetzen, der sogenannte Basisleistungen abdeckt. Dazu zählen ambulante und stationäre Behandlungen und auch Zahnbehandlungen. Dieser Teil der privaten Krankenversicherung ähnelt in seinen Leistungen der gesetzlichen Krankenversicherung (GKV).

Zusatzleistungen nur in Ausnahmefällen absetzbar

Der Beitragsanteil für Zusatzleistungen hingegen kann nur in Ausnahmefällen steuerlich berücksichtigt werden. Zu den Mehrleistungen gehören zum Beispiel:

So berechnet Ihr Versicherer die Anteile für Basis- und Mehrleistungen

Enthält ein Tarif der privaten Krankenversicherung Leistungen, die über die Basisleistungen hinausgehen, teilt der Versicherer den Beitrag auf. Er errechnet also, welcher Anteil des Versicherungsbeitrags auf Basisleistungen und welcher auf Mehrleistungen entfällt. Zuerst zieht er dafür die Kosten für Zusatzleistungen ab, die separat abgerechnet werden. Das trifft zum Beispiel auf Krankengeld zu.

Für die Berechnung des Rests sind die Punktwerte wichtig, die den Versicherungsleistungen für diesen Zweck zugeordnet werden (siehe Tabelle). Denn nun führt der Versicherer diese Rechnung durch:

Summe der Punkte der Mehrleistungen / Summe der Punkte der Basisleistungen = nicht absetzbarer Anteil der Versicherung

Dieser nicht absetzbare Anteil multipliziert der Versicherer mit der gezahlten Versicherungssumme. So ermittelt er, welcher Teil der Summe auf Mehrleistungen entfällt, sich also nicht von der Steuer absetzen lässt.

| Punkte der Basisleistungen | Punkte der Mehrleistungen |

|---|---|

| Ambulanter Basisschutz: 54,60 Punkte | Heilpraktiker: 1,69 Punkte |

| Stationärer Basisschutz: 15,11 Punkte | Chefarzt: 9,24 Punkte |

| Zahnärztlicher Basisschutz: 9,88 Punkte | Einbettzimmer: 3,64 Punkte |

| Zahnersatz und Implantate: 5,58 Punkte | |

| Kieferorthopädische Leistungen: 0,26 Punkte |

Beispiel: Wenn ein Versicherungsnehmer alle in der Tabelle genannten Mehrleistungen hätte, würde der Versicherer wie folgt rechnen:

20,41 (alle Punkte der Mehrleistungen) / 79,59 (alle Punkte der Basisleistungen) = 0,26

Der Versicherungsnehmer kann also 26 Prozent (0,26) seiner Versicherungssumme nicht steuerlich geltend machen, die restlichen 74 Prozent (0,74) jedoch schon.

Ausnahme: Höchstbetrag nicht erreicht

Möchten Sie Vorsorgeleistungen, wie die private Krankenversicherung eine ist, absetzen, gelten steuerlich Höchstgrenzen. Sie können zwar Ihre Beiträge zur privaten Krankenversicherung, die den Basisleistungen entsprechen, immer in voller Höhe absetzen. Es kann jedoch sein, dass Sie mit dem Betrag für Ihre Basisleistungen unter der Höchstgrenze bleiben – dies ist allerdings nur in sehr niedrigen Tarifen möglich. Dann dürfen Sie auch Zusatzleistungen wie eine Chefarztbehandlung oder Krankentagegeld oder auch andere Vorsorgeleistungen wie eine Berufsunfähigkeitsversicherung bis zur Höchstgrenze absetzen. Das sind die Höchstgrenzen:

| Berufsgruppe | Maximal absetzbarer Vorsorgeaufwand |

|---|---|

| Angestellte, Rentner, Beihilfeberechtigte/Beamte | 1.900 € |

| Selbständige und Freiberufler | 2.800 € |

Da Selbständige und Freiberufler anders als Angestellte keinen Arbeitgeberzuschuss zu ihren Krankenversicherungsbeiträgen erhalten, können sie in der Steuererklärung einen höheren Betrag geltend machen.

Wo und wie trage ich die PKV-Beiträge in der Steuererklärung ein?

Wer eine private Krankenversicherung hat, kann einen Großteil seiner Beiträge als Vorsorgeaufwand von der Steuer absetzen. Ihr Versicherer berechnet den absetzbaren Anteil für Sie, und Sie können diesen einfach in die entsprechende Anlage Ihrer Steuererklärung übertragen.

Aufschlüsselung im Schreiben Ihres PKV-Anbieters

Sie erhalten in der Regel einmal im Jahr einen Nachweis von Ihrem privaten Krankenversicherer, normalerweise in den ersten drei Monaten des Jahres. In diesem Schreiben nennt der Versicherer die Gesamtkosten, schlüsselt diese nach Basisleistungen und Mehrleistungen auf und erläutert, wie sich diese errechnen. Die Angaben in dieser Bescheinigung sollen es Ihnen erleichtern, die Sonderausgaben korrekt in Ihre Steuererklärung zu übertragen. Wenn Sie die in diesem Schreiben angegebene Summe der Kosten für Basisleistungen direkt in Ihre Steuererklärung übernehmen, sind Sie auf der sicheren Seite.

Ihr Versicherer kann Ihre Daten auch direkt an das Finanzamt übermitteln – dazu müssen ihm Ihre Steuer-ID und Ihre Zustimmung zur Datenübermittlung vorliegen. Sie (oder Ihr Steuerberater) müssen die Beiträge trotzdem in der Steuererklärung angeben.

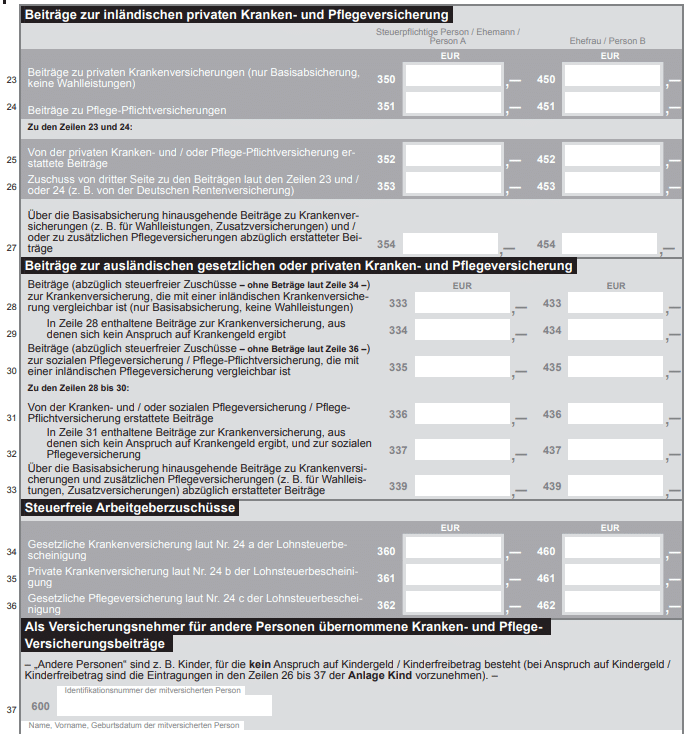

Tragen Sie Ihre Ausgaben in der Anlage zu Vorsorgeaufwendungen ein:

Die Ausgaben für die private Krankenversicherung werden in der Anlage für Vorsorgeaufwendungen eingetragen, ab Zeile 23:

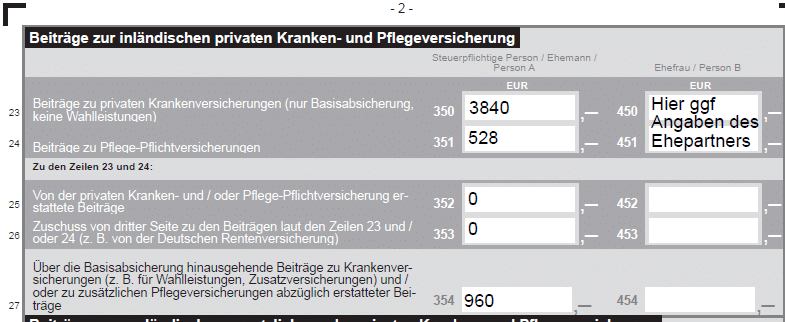

Beispiel: Ausgefüllte Steuererklärung

So könnte die Steuererklärung eines Versicherungsnehmers aussehen, der monatlich 400 Euro für seine private Krankenversicherung bezahlt (davon 80 Prozent, also 320 Euro monatlich, für Basisschutz) und 44 Euro für seine Pflegepflichtversicherung:

Beitragsrückerstattungen reduzieren die absetzbaren Beiträge

Haben Sie in einem Kalenderjahr keine oder nur sehr geringe Leistungen der privaten Krankenversicherung in Anspruch genommen, dann erstatten Ihnen einige Versicherer in bestimmten Tarifen einen (kleinen) Teil der Beiträge. Diese Beitragsrückerstattungen müssen Sie in der Steuererklärung angeben.

Achten Sie dabei darauf, dass Sie die Beitragserstattung für das richtige Jahr berücksichtigen: Erfolgt zum Beispiel eine Erstattung im Sommer 2025 für das abgelaufene Kalenderjahr 2024, so ist diese in der Steuererklärung für 2025 festzuhalten. Sie verringert somit im Jahr der Auszahlung die absetzbaren Versicherungsbeiträge.

Auch Bonuszahlung in der Steuer angeben

Bonuszahlungen einer privaten Krankenversicherung gelten als Beitragserstattungen, wenn diese unabhängig davon gezahlt werden, ob dem Versicherten finanzieller Gesundheitsaufwand entstanden ist oder nicht. Sie müssen daher in der Steuer angegeben werden und mindern so die abzugsfähigen Sonderausgaben (Quelle: Bundesfinanzhof X R 31/19). Zum Vergleich: In der gesetzlichen Krankenversicherung müssen Bonuszahlungen nicht steuerlich geltend gemacht werden, da der Versicherte durch zum Beispiel Mitgliedschaften in Sportvereinen oder Fitnessstudios oder Zahnreinigungen finanzielle Ausgaben hat (Quelle: Bundesfinanzhof).

Angestellte geben auch den Arbeitgeberanteil an

Arbeitnehmer sollten darauf achten, dass sie bei der Steuererklärung nicht nur den eigenen gezahlten Beitrag für eine private Krankenversicherung angeben, sondern auch den Teil, den der Arbeitgeber übernommen hat. Arbeitgeber bezuschussen in Deutschland die Krankenversicherung mit bis zu 50 Prozent. Der Arbeitgeberzuschuss wird komplett auf die Versicherung angerechnet und nicht in Beiträge zu Basis- und Zusatzleistungen aufgeteilt. Selbständige tragen hingegen immer die vollen Kosten allein.

Leistungen für Familienangehörige: So tragen Sie diese ein

Selbstbezahlte Rechnungen: Das können Sie absetzen

Selbst bezahlte Rechnungen als außergewöhnliche Belastung

Reichen Sie ein Jahr lang keine Rechnungen bei der privaten Krankenversicherung ein, erstatten Ihnen manche Versicherer einen Betrag. Um diese Beitragsrückerstattungen nicht zu gefährden, zahlen einige Privatversicherte Behandlungskosten selbst und holen sich das Geld nicht vom Versicherer wieder. Gelegentlich lohnt es sich oder ist sogar notwendig, Arztrechnungen selbst zu bezahlen, zum Beispiel wenn der Selbstbehalt hoch oder eine Leistung von der Versicherung nicht abgedeckt ist. Diese können als außergewöhnliche Belastungen geltend gemacht werden – vorausgesetzt, sie überschreiten eine bestimmte finanzielle Grenze. Diese Grenze entspricht immer einem prozentualen Anteil, der sich nach Einkommen, Familienstand und Kinderzahl richtet.

Ab welcher Höhe sind finanzielle Belastungen außergewöhnlich?

| Familienstand | Nettoeinkommen: bis 15.340 €/Jahr | Nettoeinkommen: bis 51.130 €/Jahr | Nettoeinkommen: ab 51.130 €/Jahr |

|---|---|---|---|

| ledig, keine Kinder | 5 % | 6 % | 7 % |

| verheiratet, keine Kinder | 4 % | 5 % | 6 % |

| 1 – 2 Kinder | 2 % | 3 % | 4 % |

| ab 3 Kinder | 1 % | 1 % | 2 % |

Rechenbeispiel

Was zählt als außergewöhnliche Belastung?

Außergewöhnliche Belastungen sind zum Beispiel:

Werden in einem Jahr zum Beispiel mehrere medizinische Heilverfahren notwendig oder lassen Sie sie bewusst im selben Jahr durchführen, können sich Rechnungen zu einem steuerlich relevanten Betrag aufsummieren.

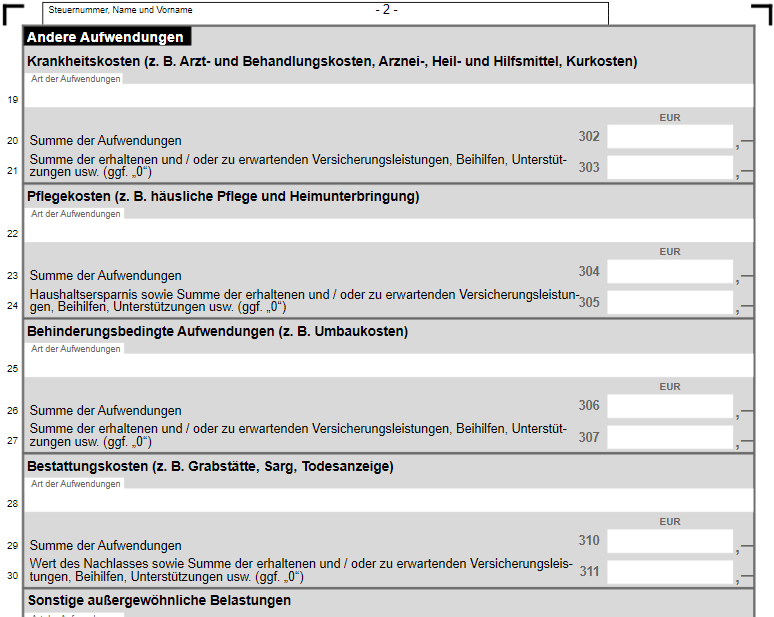

Wo und wie trage ich selbst bezahlte Arztrechnungen ein?

Tragen Sie entsprechende Ausgaben in der Anlage für außergewöhnliche Belastungen ein:

Wie Sie sonst noch in der PKV sparen können

Sie können Beiträge zur privaten Krankenversicherung und selbst gezahlte Rechnungen nicht nur in der Steuer angeben und so Steuern sparen. Mit Vorauszahlungen, Rückerstattungen oder auch Gesundheitsboni haben Sie zudem weitere Möglichkeiten zu sparen.

Mit Vorauszahlungen Steuern sparen

Einige private Krankenversicherer bieten Ihren Kunden an, Beiträge zwei bis drei Jahre im Voraus zu zahlen. Dadurch können Versicherte mitunter Ihr zu versteuerndes Einkommen deutlich senken und so Steuern sparen. Denn zahlen privat Krankenversicherte ihre Beiträge im Voraus, stehen in den Folgejahren, in denen entsprechend keine Beiträge gezahlt werden, die Sonderausgaben bis zur Höchstgrenze wieder anderen Vorsorgeaufwendungen zur Verfügung. Dazu zählen zum Beispiel:

Ob und wie sich eine Vorauszahlung lohnt, haben wir Ihnen hier zusammengefasst:

Vorauszahlung der PKV-Beiträge

Beitragsrückerstattungen erhalten

Reichen Mitglieder der privaten Krankenversicherung ein Jahr lang keine Rechnungen ein, dann erhalten sie mitunter von Ihrer Versicherung. Die Höhe der Beitragsrückerstattung hängt vom Versicherer ab. Einige bieten bis zu 50 Prozent des Jahresbeitrags. Sie ist allerdings vom Unternehmenserfolg abhängig und nicht garantiert.

Durch Gesundheitsbonus profitieren

Anders als bei der Beitragsrückerstattung handelt es sich bei einem Gesundheitsbonus, oft auch Verhaltensbonus genannt, um eine garantierte tarifliche Leistung. Nimmt ein privat Krankenversicherter in einem Jahr keine Leistungen in Anspruch, dann zahlen einige Anbieter einen Bonus aus. Wie viel Sie als Bonus erhalten, hängt vom Anbieter ab und steigert sich mit jedem leistungsfreien Jahr, zum Beispiel können Sie dann im ersten leistungsfreien Jahr 200 Euro, im zweiten 250 Euro und im dritten 300 Euro erhalten. Der Bonus kann aber auch deutlich höher – bei 600 Euro bis 900 Euro – liegen. Versicherer knüpfen diese Zahlung allerdings an Voraussetzungen, beispielsweise, dass der Vertrag schon seit einer bestimmten Zeit besteht.

So erhalten Sie den Gesundheitsbonus

Mit uns die ideale private Krankenversicherung finden

Gemeinsam mit unserem von Finanztip empfohlenen Partner von Buddenbrock können wir Ihnen kostengünstige und leistungsstarke private Krankenversicherungen anbieten:

Haben Sie alles gefunden?

Hier finden Sie weitere interessante Inhalte zum Thema:

Schnelle Frage, Kritik oder Feedback?

Wir helfen Ihnen gern. Professionelle Beratung von echten Menschen. Rufen Sie uns zum Ortstarif an oder schreiben Sie uns per E‑Mail.