Das Wichtigste in Kürze

Das erwartet Sie hier

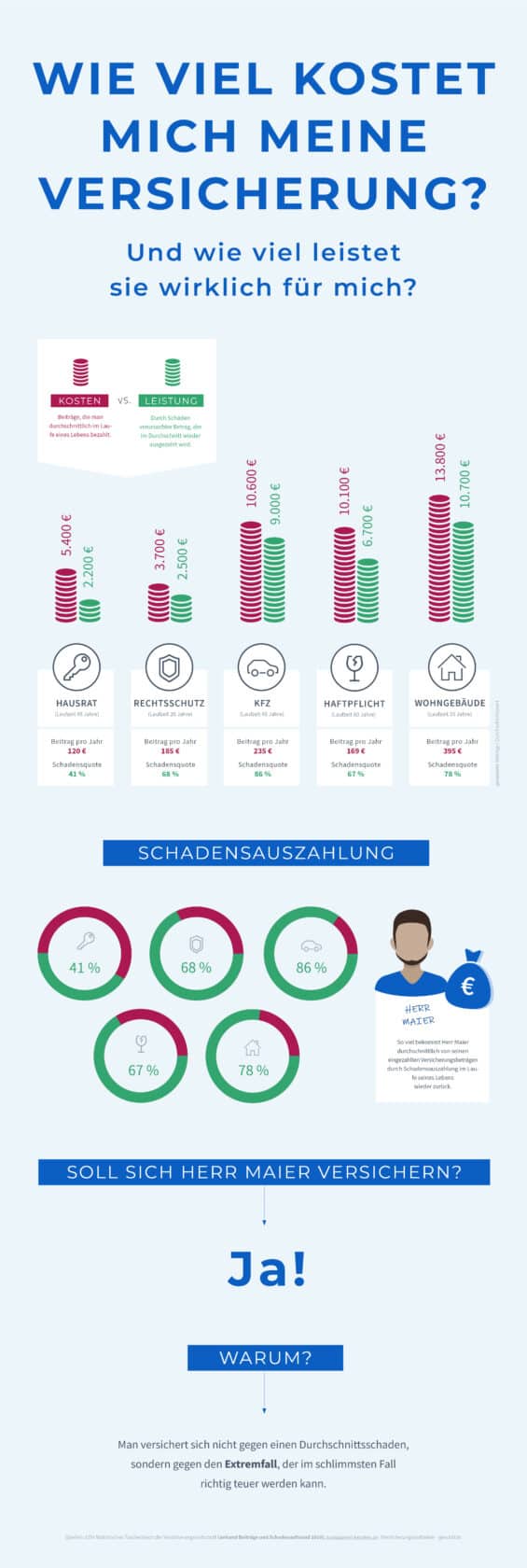

Unser großer Kosten-Leistungen-Vergleich für die wichtigsten Versicherungen für Privatpersonen.

Inhalt dieser SeiteWelche Versicherungen sollte man haben?

Einmal kurz nicht aufgepasst und schon ist etwas passiert: Schäden aller Art können schneller passieren als gedacht und im schlimmsten Fall sehr teuer werden. Eben für diesen „schlimmsten Fall“ lohnt es sich, passende Versicherungen für einige wichtige Bereiche abzuschließen.

Diese Versicherungen sollte jeder haben

- Wohngebäudeversicherung

- Kfz-Versicherung

- Rechtsschutzversicherung

- Hausratversicherung

- Haftpflichtversicherung

Man zahlt für Kernleistungen

Bei diesen Versicherungen zahlt man stets für gewisse Kernleistungen, die bei allen namhaften Anbietern gleich sind. Hinzu kommen oft noch Extrakosten für weitere Leistungen, die man gemäß den eigenen Bedürfnissen auswählt. Das beginnt bereits bei der Frage, ob man nur sich selbst oder zusätzlich noch Partner oder Kinder versichern will.

Die Kosten-Nutzen-Frage: Was hat man von den Versicherungskosten?

Mehrere Versicherungen über mehrere Jahre Laufzeit – das bedeutet im Laufe des Lebens einen nicht unerheblichen finanziellen Aufwand. Es bleibt die große Frage: Lohnen sich diese Kosten tatsächlich?

Es gibt keine universale Versicherung für alles

Es ist nicht ganz leicht, diese Frage zu beantworten, denn es gibt nicht die Versicherung für alles und jeden. Durchschnittliche Leistungen, Preise und Auszahlungsbeträge zu bestimmen, ist ähnlich unmöglich, wie von einem „durchschnittlichen“ menschlichen Charakter zu sprechen. Dementsprechend lässt sich auch nicht pauschal sagen, ob man bei einer Versicherung letztendlich mehr zahlt, als man herausbekommt.

Kosten und Nutzen immer individuell

Um es an einem simplen Beispiel zu verdeutlichen: Gehen wir davon aus, eine fiktive Person namens Herr Maier zahlt jedes Jahr 169 Euro für die Haftpflichtversicherung. Auf eine Laufzeit von 60 Jahren wären das 10.140 Euro – was je nach Schadensfall eine unverhältnismäßig große Summe oder aber eine dringend benötigte Stütze sein kann:

- Szenario 1 – Herr M. lässt versehentlich das Smartphone eines Freundes zu Boden fallen, woraufhin seine Versicherung den Schaden im Wert von 500 Euro übernimmt.

- Szenario 2 – Herr M. geht unaufmerksam über die Straße und wird dabei in einen Verkehrsunfall mit Sach- und Personenschaden verwickelt. Der Schaden beläuft sich auf mehrere hunderttausend Euro.

Absicherung sollte zu Ihnen passen

Unterm Strich gilt bei jeder Versicherung vor allem eine Regel: Mit welcher Bilanz Sie als Versicherter aussteigen, hängt allein davon ab, wie gut die Versicherungen auf Ihre Bedürfnisse zugeschnitten sind. Das lässt sich am besten im persönlichen Beratungsgespräch mit Experten klären.

Laufzeiten und Zahlungen: Der Überblick

Im Folgenden finden Sie einen Überblick, was die Versicherungen durchschnittlich im Laufe eines Lebens kosten beziehungsweise wie viel davon die Versicherungsnehmer letztendlich ausgezahlt bekommen.

Hinweis: Es handelt sich hierbei um reine Durchschnittswerte. Wo zum Beispiel Herr Maier von seiner Kfz-Versicherung 86 Prozent des eingezahlten Betrags wieder zurückbekommt, können es bei anderen Menschen 100 Prozent und bei wieder anderen gerade einmal 35 Prozent sein.

Was kostet eine gute Versicherung?

Eine gute Versicherung kostet viel Geld – oder? Nicht zwingend, denn Versicherungskosten hängen immer von vielen einzelnen Faktoren ab. Hier nur ein paar von vielen möglichen Kriterien, die für die Kosten einer Versicherung ausschlaggebend sein können:

- Wohngebäudeversicherung für ein Mehrfamilienhaus oder einen Bungalow?

- Rechtsschutzversicherung für eine Einzelperson oder eine Familie?

- Hausratversicherung für eine 1-Zimmer-Wohnung oder für ein 4-Zimmer-Apartment?

Laufzeit meist über mehrere Jahrzehnte

Genauso unterscheiden sich Versicherungslaufzeiten von Fall zu Fall. In der Regel zahlt man die Beiträge über mehrere Jahrzehnte hinweg – und sollte dabei regelmäßig prüfen (lassen), ob die Versicherungssumme noch angemessen ist oder gegebenenfalls aufgestockt werden muss.

Keine pauschalen Aussagen möglich

Seriöse Versicherungsanbieter geben daher in der Regel keine Pauschalangaben zu Kosten und Laufzeit der jeweiligen Versicherung. Bitte beachten Sie, dass auch die Beispiele in diesem Ratgeber nur als solche zu verstehen sind. Was die fiktive Familie Maier an Versicherungsfällen erlebt, soll nicht etwa als Richtwert gelten.

Dennoch: Oft reichen wenige Sekunden, um einen gigantischen finanziellen Schaden zu verursachen. In gute Versicherungen zu investieren, ist im Ernstfall alles andere als vergeudetes Geld.

Was bringt eine Versicherung dann eigentlich?

Ob der Versicherungsfall eintritt, weiß man vorher nie. Warum also viel Geld für Versicherungen ausgeben, wenn am Ende gar nicht gesagt ist, dass man tatsächlich etwas davon hat?

Wichtig: Man sichert sich für den Extremfall ab

Wichtig ist zu verstehen, dass man sich nicht primär für kleinere Schadensfälle versichert, sondern für den Extremfall. Denn in so einem Fall sind die eigenen finanziellen Mittel schnell ausgeschöpft und man bleibt mit der großen Frage zurück: „Wie soll ich das alles bezahlen?“

Beispiel: Gewitterschäden

Ein klassisches Beispiel sind Schäden, die durch Unwetter entstehen:

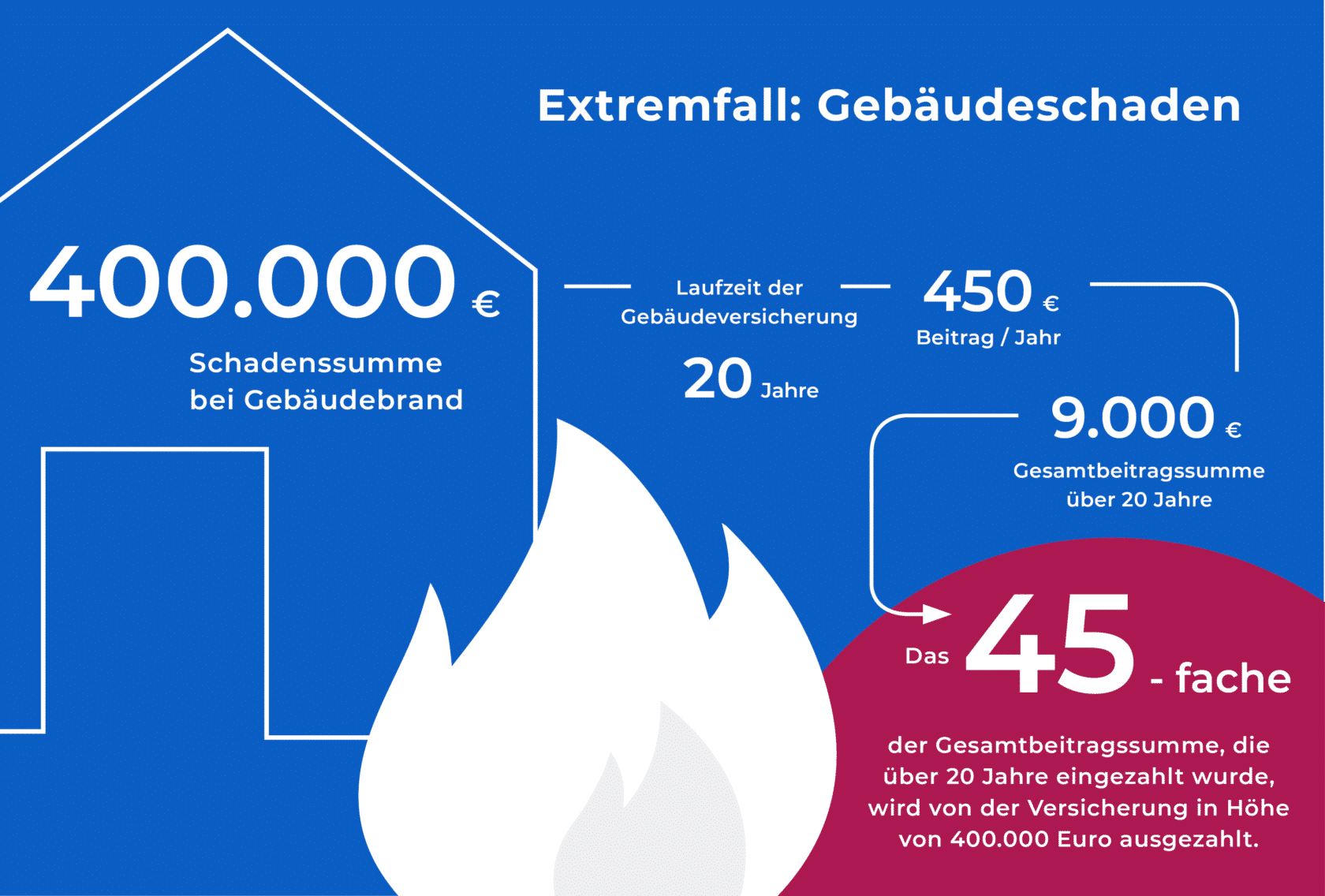

- Es gewittert und nach einem Blitzeinschlag fängt der Dachstuhl eines Wohnhauses Feuer. Die Feuerwehr wird schnell alarmiert, sodass nicht das ganze Haus abbrennt.

- Durch das Löschwasser wird allerdings alles zerstört, was nicht verbrannt ist – das Haus muss völlig neu aufgebaut werden.

- Es entsteht ein Schaden von 400.000 Euro.

Was eine Versicherung bringt

Ohne eine Wohngebäudeversicherung stehen die Betroffenen nun vor dem Nichts. Im Gegensatz dazu gehen wir nun von dieser Versicherungssituation aus:

| Laufzeit | Jahresbeitrag | Gesamtbeitragssumme |

|---|---|---|

| 20 Jahre | 450 Euro | 9.000 Euro |

Nach dem Schadensfall übernimmt der Versicherer die Gesamtkosten für den Neuaufbau beziehungsweise bezahlt die Schadenssumme voll aus. Obwohl „nur“ 9.000 Euro eingezahlt wurden, bekommen die Versicherten 400.000 Euro zurück – rund 45-mal so viel, wie sie für die Versicherung ausgegeben haben.

Überblick: Welche Versicherung bringt was?

Im Folgenden finden Sie eine Übersicht der Leistungen, die mit den jeweiligen Versicherungen einhergehen, sowie eine grobe Einschätzung der Kosten – ein weiteres Mal ohne Anspruch auf allgemeine Gültigkeit.

1. Die Wohngebäudeversicherung

Eine Gebäudeversicherung schützt vor Schäden, die am Haus beziehungsweise an einem Nebengebäude auftreten können. Sie beinhaltet Schutz vor:

- Brandschäden

- Schäden durch Leitungswasser (zum Beispiel Wasserrohrbruch)

- Unwetterschäden durch Hagel, Sturm, Blitz, Hochwasser oder Ähnliches

Was kostet eine Wohngebäudeversicherung?

Wie teuer eine Wohngebäudeversicherung ist, hängt ganz vom Versicherungsgegenstand ab. Ein kleines Haus kann man schon ab rund 200 Euro im Jahr versichern. Bei mehreren Stockwerken oder einem eher alten Gebäude wird es schon deutlich teurer.

Kosten abhängig von Region

Die Kosten hängen zudem maßgeblich davon ab, in welcher Region man lebt. Das ist nur logisch, denn je größer beispielsweise das Risiko einer Überschwemmung, desto wahrscheinlicher wird es für die Versicherung, dass sie früher oder später zahlen muss. Hierzu ein Beispielfall:

- Nach starkem Regen und Hochwasser steht das Wasser im Keller eines Mehrfamilienhauses 1,20 Meter hoch.

- Nachdem das Wasser abgepumpt, der Schlamm entfernt, der Keller getrocknet und gereinigt ist, müssen noch die Wände neu angestrichen werden.

- Insgesamt entsteht ein Schaden von rund 8.500 Euro.

2. Die Kfz-Haftpflichtversicherung

Wer ein Auto hat, muss in der Regel eine Kfz-Versicherung abschließen. Sie greift beispielsweise dann, wenn:

- ein Personenschaden entsteht

- Sachschäden am Fahrzeug auftreten

- man gerade etwas ins Auto ein- oder auslädt (also theoretisch durch den Verkehr gefährdet wäre)

Teilkasko oder Vollkasko?

Eine wichtige Entscheidung ist dabei die Frage, ob es Teil- oder Vollkasko sein soll. Eine Teilkasko-Kfz-Versicherung gilt für Schäden, bei denen niemand haftbar gemacht werden kann. Ein klassisches Beispiel wäre der Marderschaden beziehungsweise zerbissene Kabel, sodass man um die Werkstattkosten nicht herumkommt. Bei der Vollkaskoversicherung wiederum sind auch selbstverschuldete Schadensfälle abgesichert.

Das kostet eine Kfz-Versicherung

Preislich liegen Kfz-Versicherungen durchschnittlich bei 300 Euro aufwärts. Weit über 1.000 Euro im Jahr sind ebenfalls nicht unüblich – je nachdem, wie hoch das Risiko eingeschätzt wird. Es gilt unter anderem:

- Wird ein Fahranfänger versichert oder jemand mit jahrelanger Fahrpraxis?

- Fährt die Person überwiegend auf dem Land, sodass ein Wildunfall wahrscheinlicher wird?

- Um welches Auto geht es? Ein E-Auto, einen Kombi-SUV, einen großen oder kleinen Motor?

Beispiel: Das bringt die Kfz-Versicherung

Und so kann die Kfz-Versicherung sich in der Praxis auswirken:

- Durch Glatteis auf der Straße gerät Herr Maier mit seinem Auto ins Schleudern und rammt dabei einen parkenden PKW, an dem ein Schaden von 8.000 Euro entsteht.

- Herr M. hat eine Teilkasko-Kfz-Versicherung, welche die Regulierung des 8.000-Euro-Schadens übernimmt.

- Da Herr M. nicht vollkaskoversichert ist, muss er den Schaden an seinem eigenen Auto (rund 2.500 Euro) selbst bezahlen.

3. Die Rechtsschutzversicherung

Eine Rechtsschutzversicherung umfasst vier große Bereiche: Privatrecht, Wohnrecht, Berufs-/Arbeitsrecht und Verkehrsrecht. Diese Versicherung liegt preislich meist zwischen 100 und über 1.000 Euro im Jahr. Was Sie für Ihre Rechtsschutzversicherung genau zahlen, hängt stark von den einzelnen Bausteinen ab, zum Beispiel:

- Möchten Sie sich als Vermieter/in oder als Mieter/in versichern?

- Wollen Sie einen Zusatzschutz im Bereich Erbrecht o. Ä.?

- Wie hoch soll die Deckungssumme sein?

Wann braucht man eine Rechtsschutzversicherung?

Tatsächlich wird die Rechtsschutzversicherung oft schneller gebraucht, als man zunächst vielleicht denkt. Herr und Frau Maier könnten beispielsweise in folgende Situation geraten:

- Ein Umzug steht an. Der bisherige Vermieter verlangt, dass Herr Maier selbst die Wände streichen soll, bevor er auszieht und will die Kaution vorher nicht auszahlen.

- Herr und Frau Maier jedoch erinnern sich beide noch an das Gespräch beim Einzug, bei dem der Vermieter versprochen hat, er werde selbst die Malerarbeiten übernehmen. Im Mietvertrag ist dieser Punkt nicht geregelt.

- Die Maiers haben beim Einzug Fotos von den Wänden gemacht und können auch beim Auszug mit Bildmaterial beweisen, dass sie keinen groben Schmutz zurücklassen.

- Die beiden beschließen, die Kaution einzuklagen und bekommen eine Zusage von der Rechtsschutzversicherung, dass sie die Kosten decken

Was wäre ohne Absicherung?

In diesem Fall würde es sich wieder um mehrere tausend Euro Schaden handeln. Je nach Höhe der Kaution könnte es ohne Rechtsschutzversicherung eine stattliche Summe sein, die die Maiers – im schlimmsten Fall – nicht zurückfordern könnten.

4. Die Hausratversicherung

„In meinem Haushalt gibt es nicht viel, was man versichern müsste“: Wer so denkt, lebt entweder höchst minimalistisch oder hat sich noch nie die Mühe gemacht, grob den Wert des eigenen Haushalts einzuschätzen. In der Tat lohnt sich eine Hausratversicherung in den allermeisten Fällen definitiv, zumal diese Versicherungen teils recht günstig ausfallen.

Was leistet die Hausratversicherung?

Eine Hausratsversicherung ist nach dem Bausteinprinzip aufgebaut und beinhaltet beispielsweise:

- Schäden im Haus/in der Wohnung

- Schutz der Einrichtung, von Gebrauchsgegenständen, Wertsachen, …

- Diebstahlschutz

- die Übernahme von Hotelkosten, wenn der Wohnraum zerstört ist

Achtung: Die aufgezählten Punkte sind nicht pauschal in jeder Hausratversicherung enthalten. Es sind vielmehr Möglichkeiten, wie Sie Ihre Versicherung an Ihre Lebenssituation anpassen können. Sollten Sie zum Beispiel viele große Glasflächen im Haus haben, können Sie je nach Anbieter eine Glasversicherung dazubuchen. Wenn Sie wiederum viel reisen, brauchen Sie vielleicht den Baustein „Zahlung bei Diebstahl im Ausland“.

Was kostet eine Hausratversicherung?

Preislich beginnen diese Versicherungen ab 50 Euro im Jahr und können bei einem sehr „wertvollen“ Haushalt mehrere hundert Euro jährlich kosten. Höher werden die Kosten etwa durch Wertgegenstände wie…

- Designerkleidung

- teure Technologie

- Sportgeräte

- hochwertige Musikinstrumente

- Antiquitäten

- eine große Wohnfläche

Beispiel: Was bringt die Hausratversicherung?

Wann würden nun Herr und Frau Maier von einer Hausratversicherung profitieren?

- Während die Maiers im Urlaub sind, wird bei ihnen zuhause eingebrochen, obwohl alle Fenster und Türen fest verschlossen waren.

- Die Diebe nehmen Fernseher, Laptops, eine Kamera und teuren Schmuck mit. Sie zerstören einen Großteil der Einrichtung, darunter einen wertvollen Flügel.

- Der Schaden beläuft sich auf rund 119.000 Euro. Die Hausratversicherung zahlt den Versicherungsbetrag aus, sodass die Maiers die gestohlenen Gegenstände zumindest ersetzen können.

5. Die private Haftpflichtversicherung

Sie zählt zu den wichtigsten freiwilligen Versicherungen, die eine Privatperson haben kann: die Haftpflichtversicherung. Dieser Schutz verhindert, dass es teuer wird, wenn man selbst Schäden an Personen, Sachen oder Vermögenswerten verursacht.

Kosten und Leistungen einer Haftpflichtversicherung

Eine Haftpflichtversicherung kostet ab 50 Euro im Jahr, es können jedoch genauso über 100 Euro jährlich sein. Ein weiteres Mal hängen die Kosten vom selbst gewählten Umfang ab. Mögliche Zusatzoptionen sind unter anderem:

- Schutz vor Schlüsselverlust für Mieter/innen

- Schutz vor Mietsachschäden

- Mitversicherung von größeren Haustieren (zum Beispiel Hundehaftpflicht)

- Haftpflichtversicherung bei Schäden, die die eigenen Kinder verursacht haben

- Mitversicherung anderer Personen im Haushalt

Was passiert ohne Haftpflicht?

Eine fehlende Haftpflichtversicherung würde Herr Maier beispielsweise in folgender Situation teuer zu stehen kommen:

- Herr M. fährt mit dem Rad durch die Stadt. Er ist einen Moment abgelenkt und übersieht die Joggerin, die er eigentlich über den Zebrastreifen hätte lassen müssen.

- Sie stürzt und bricht sich das Handgelenk. Daraufhin verklagt die Joggerin Herr M. auf Schmerzensgeld und Verdienstausfall, da sie mit gebrochener Hand mehrere Wochen nicht arbeiten kann.

- Inklusive Behandlungskosten kostet der kleine Moment der Unaufmerksamkeit Herrn Maier insgesamt rund 15.000 Euro.

Fazit: Keine Versicherung ist auch keine Lösung

Systematisch vorsorgen

Sich nicht zu versichern mag auf den ersten Blick als die günstigere Lösung erscheinen. Sobald jedoch der Ernstfall eintritt, wird es sehr schnell sehr ernst – und ob das geschieht, kann schließlich niemand vorhersagen. Schäden von mehreren hunderttausend Euro oder gar in Millionenhöhe sind ein Risiko, das niemand auf die leichte Schulter nehmen sollte.

Anders gesagt: Es ist nicht sinnvoll, immer vom Schlimmsten auszugehen – doch genauso wenig sollte man dieses Szenario komplett ausblenden.

Persönliche Situation ist entscheidend

Der springende Punkt ist also vielmehr die Frage, welche Versicherung am besten zur persönlichen Situation passt. Wo liegen die Prioritäten? Welche Zusatzleistungen wären vermutlich Geldverschwendung? Wie viel ist das eigene Hab und Gut wert, und welche Laufzeit ist überhaupt sinnvoll?

Persönlicher Versicherungsvergleich hilft

Um wirklich die günstigste maßgeschneiderte Versicherung zu finden, ist eine persönliche Beratung der beste Weg. Nur so lässt sich ein Versicherungspaket zusammenstellen, bei dem Sie weder unter- noch überversichert sind.

Checkliste: Beste Versicherung finden

Falls Sie sich selbst auf die Suche nach einer guten Versicherung machen möchten und zum Beispiel mit einem unserer Online-Rechner recherchieren, orientieren Sie sich am besten an dieser Checkliste:

Haben Sie alles gefunden?

Hier finden Sie weitere interessante Inhalte zum Thema:

Schnelle Frage, Kritik oder Feedback?

Wir können Sie zwar nicht explizit zum Thema beraten, sind jedoch offen für Verbesserungsvorschläge oder Anmerkungen, die Sie zu diesem Artikel haben. Schreiben Sie uns gern eine E‑Mail: