Das Wichtigste in Kürze

Das erwartet Sie hier

Wie viel Sie von den Beiträgen zur Riester-Rente von der Steuer absetzen können, wie die Auszahlung versteuert wird und wo Sie die Riester-Rente in der Steuererklärung eintragen.

Inhalt dieser SeiteDie Riester-Rente in der Steuer: Grundlagen

Die Riester-Rente als private Altersvorsorge wird nicht immer gleich besteuert. Je nach Zeitpunkt wird die Riester-Rente in der Steuer unterschiedlich behandelt. Unterschieden wird hier die sogenannte Ansparphase und Auszahlphase:

Ansparphase

In der Ansparphase zahlen Sie in die Riester-Rente ein. In dieser Phase profitieren Sie auch von Steuervorteilen: Sie zahlen auf den Teil Ihres Einkommens, den Sie für die Altersvorsorge aufwenden, bis zu einer bestimmten Grenze keine Steuern. Je mehr Sie in die Riester-Rente einzahlen und je höher Ihr Steuersatz ist, umso höher ist Ihre Steuerersparnis. Da in Deutschland Menschen mit einem steigenden Einkommen auch einen höheren Steuersatz haben, können Gutverdiener mit der Riester-Rente besonders sparen.

Auszahlphase

In der Auszahlphase erhalten Sie die Riester-Rente ausgezahlt. In dieser Phase erfolgt eine sogenannte nachgelagerte Besteuerung. Die Alterseinkünfte sind dann, zusammen mit allen anderen Einkünften, zu versteuern. Wer im Alter hohe Einkünfte vorweist, selbst ohne aktive Erwerbstätigkeit, wird bei der Riester-Rente demnach stärker im Nachgang besteuert.

Bei der Riester-Rente wird die Besteuerung also in gewissem Sinne in die Zukunft verschoben: Eine Steuerersparnis während des Erwerbserlebens wird abgelöst durch eine steuerliche Belastung im Alter. In einigen Fällen gleicht sich beides wie bei einem „Nullsummenspiel“ aus. In sehr vielen Fällen sind die Einkünfte im Alter jedoch geringer als während des Erwerbslebens – daher ist auch der persönliche Steuersatz niedriger. Die effektive Steuerbelastung fällt dadurch geringer aus als die Höhe der Steuerersparnis. Unter dem Strich bleibt so eine „echte“ Steuerentlastung.

Riester-Rente ohne Abgeltungssteuer

Bei Zinsen und Dividenden im Rahmen von Riester-Verträgen, zum Beispiel bei Riester-Fondssparplänen, fällt keine Abgeltungsteuer an. Das gilt sowohl für die Ansparphase als auch für die Auszahlungsphase. Renteneinkünfte müssen des ungeachtet versteuert werden.

Versteuerung in der Ansparphase

Warum können Sie den Inhalten dieser Seite vertrauen?

Die Inhalte dieser Seite wurden von unserer Fachredaktion in enger Zusammenarbeit mit unseren zertifizierten Experten zu diesem Themenbereich erstellt, um Ihnen aktuelle und fachlich korrekte Informationen zu bieten. Qualitätskontrollen stellen sicher, dass die Inhalte dieser Seite regelmäßig aktualisiert und ergänzt werden.

Grundsätzlich sind Beiträge zur Riester-Rente bis 2.100 Euro pro Jahr und Person (4.200 Euro bei gemeinsam Veranlagten) steuerlich absetzbar. Beachten Sie auch, dass Zulagen, wie die Grundzulage, Kinderzulage oder auch der Berufseinsteigerbonus mit einberechnet werden.

Damit Ihre Beiträge zur Riester-Rente in der Steuer jedoch überhaupt berücksichtigt werden können, müssen Sie – als Voraussetzung – berechtigt sein, staatliche Zulagen zu erhalten. In der Regel müssen Sie dafür vier Prozent des Bruttoeinkommens des vorherigen Jahres als Beiträge eingezahlt haben. Aber auch Versicherte, die lediglich den Sockelbeitrag in die Riester-Rente einzahlen, können von der Steuerersparnis profitieren.

Rechenbeispiel

| Bruttojahreseinkommen | 45.358 €* |

| Betrag zur Riester-Rente (pro Jahr; 4 % des Bruttoeinkommens) | 1.814 € |

| Zuzüglich Grundzulage | + 175 € |

| Zuzüglich Kinderzulage (für ein nach 2008 geborenes Kind) | + 300 € |

| Jahresbeitrag zur Riester-Rente zuzüglich Zulagen | 2.289 € |

| Steuerlich absetzbarer Höchstbetrag | – 2.100 € |

| Differenz zum Höchstbetrag | 189 € |

*Durchschnittseinkommen für das Jahr 2024 (Quelle: Deutsche Rentenversicherung)

Die Person in unserem Rechenbeispiel kann den Höchstbetrag von 2.100 Euro von der Steuer absetzen. Die 189 Euro, die über diesen Höchstbetrag hinausgehen, können steuerlich nicht berücksichtigt werden.

Wo Sie Ihre Riester-Rente in der Steuererklärung richtig angeben

Günstigerprüfung durch das Finanzamt

Das Finanzamt führt eine sogenannte Günstigerprüfung durch. Es prüft dann, ob Ihr Steuervorteil höher ist als die staatlichen Zulagen, die Sie erhalten haben. Dies ist meist nur dann der Fall, wenn Sie ein sehr hohes Einkommen haben. Sie erhalten dann die Differenz zwischen dem Steuervorteil und der Zulage zusätzlich ausgezahlt (Quelle: Deutsche Rentenversicherung, S. 14). Es wird also zwischen Zulagen und Steuerersparnis immer die Option gewählt, mit der Sie am meisten Geld sparen/erhalten. Die Günstigerprüfung wird automatisch durchgeführt. Sie müssen dafür nichts weiter machen. Wie das Ganze genau funktioniert, lesen Sie hier:

Günstigerprüfung in der Riester-Rente

Wann Sie die Steuerersparnis zurückzahlen müssen

Wird aus einem Riester-Vertrag vorzeitig Geld entnommen und nicht für eine andere Form der Altersvorsorge verwendet, ist dies eine sogenannte förderschädliche Verwendung. In einem solchen Fall müssen nicht nur die staatlichen Zulagen, sondern auch die eingesparten Steuern zurückgezahlt werden. Zudem müssen die über die Jahre angesammelten Zinsen zusätzlich versteuert werden.

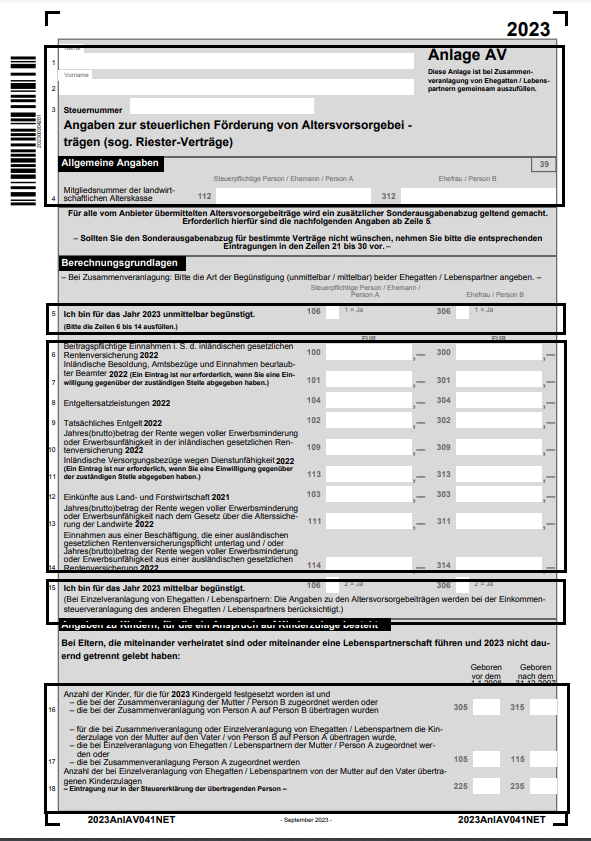

Steuererklärung in der Ansparphase

Die Steuervorteile der Riester-Rente erhalten Sie nicht automatisch. Sie müssen dafür die Beiträge Ihrer Riester-Rente in Ihrer Steuererklärung angeben – und das Jahr für Jahr. Hierzu benötigen Sie den Bogen „Anlage AV“ – „AV“ steht für „Altersvorsorgebeiträge“ steht. Auf diesem Bogen befindet sich das Feld „Sonderausgaben“.

Im Feld „Sonderausgaben“ sind alle notwendigen Informationen zu hinterlegen, beispielsweise:

Alle Angaben müssen selbstverständlich der Wahrheit entsprechen. Zudem sollten Riester-Sparer berücksichtigen, dass die Steuererklärung immer für das abgelaufene Jahr ausgefüllt wird. Es sind also Angaben aus dem Vorjahr, nicht dem aktuellen Jahr zu hinterlegen. Wird die Steuererklärung von einem Steuerberater durchgeführt, sind diesem die notwendigen Unterlagen zu übergeben. Um die Eintragung und fachgerechte Buchung sorgt sich dieser dann selbst.

Welche Angaben wo eintragen?

Nachfolgend ein kurzer Überblick über die einzelnen Felder und welche Informationen in diese gehören. Selbst wer mit diesem Bogen der Steuererklärung noch keine Erfahrungen gesammelt hat, wird feststellen, dass die Eintragung keine komplexe Angelegenheit ist. Alle nachfolgenden Zeilenangaben beziehen sich auf das Formular „Anlage AV”.

Zeilen 1 bis 4 – Grundangaben

Wie bei allen anderen Anlagen Ihrer Steuererklärung, tragen Sie hier Ihren Namen, Vornamen sowie Ihre Steuernummer ein.

Zeile 5 – Unmittelbar begünstigt

Wer unmittelbar begünstigt ist, muss hier eine „1“ eintragen.

Zeile 6 bis 14 – Einkommen

Hier werden die Einnahmen des Vorjahres eingetragen. Diese benötigt das Finanzamt für die Günstigerprüfung. In der Steuerklärung für das Jahr 2024 werden hierfür die Einnahmen aus dem Jahr 2023 herangezogen.

In Zeile 8 müssen die Leistungen festgehalten werden, die als Entgeltersatzleistungen gelten. Elterngeld gehört nicht dazu. Die Höhe kann den Bescheinigungen der Stellen entnommen werden, die für die Auszahlung zuständig waren.

Die Zeile 9 zum tatsächlichen Entgelt wird nur ausgefüllt, wenn das Einkommen von den angegebenen Beiträgen in der Sozialversicherung abweicht. Ansonsten bleibt es frei.

Zeile 15 – Mittelbar begünstigt

Das Gegenstück zu Zeile 5, hier tragen Personen eine „2“ ein, die nur mittelbar begünstigt riestern.

Zeile 16 bis 20 – Kinderzulage

Hier erfolgen Angaben zu den Kindern, für die Kinderzulagen bezogen werden. Unterteilt werden diese Zeilen in Kinder von Eheleuten und Kindern, für die die Person kindergeldberechtigt ist.

Sonderausgabenabzug – Seite 2

Soll für einen oder mehrere Riester-Verträge kein Sonderausgabenabzug erfolgen, wird dies hier eingetragen. Die Anbieter-, Zertifizierungs- und Vertragsnummer können der jährlichen Bescheinigung des Vertragsanbieters entnommen werden.

Die Felder für diese Angaben befinden sich auf der zweiten Seite der „Anlage AV“. Dort sind sie in den Zeilen 31 bis 48 eingetragen.

Steuererklärung rechtzeitig abgeben!

Arbeitnehmer, die zur Abgabe einer Steuererklärung verpflichtet sind, müssen 2025 die Steuererklärung für das vorangegangene Jahr (2024) bis zum 31. Juli abgeben. Einzelne Unterlagen dürfen bis zu vier Jahre nachgereicht werden.

Elster: Zeit sparen mit Ausfüllhilfe

Sie können sich Zeit sparen, wenn Sie die sogenannte vorausgefüllte Steuererklärung nutzen. Dieses elektronische Serviceangebot der Steuerverwaltung ist kostenlos. Dann werden unter anderem Ihre Vorsorgeaufwendungen wie die Riester-Rente direkt in das Elster-Formular übertragen. Sie können diese Daten dann nach einer Prüfung übernehmen. Um diesen Service nutzen zu können, müssen Sie ein Benutzerkonto bei Mein ELSTER einrichten und anschließend dem Abruf von Bescheinigungen zustimmen.

Versteuerung in der Auszahlphase

Viele Rentner sind nicht verpflichtet, eine Steuererklärung einzureichen, da die Gesamteinkünfte den Grundfreibetrag nicht überschreiten. Bezieher einer Rente aus privater Vorsorge, zum Beispiel einer Riester-Rente, müssen jedoch eine Steuererklärung abgeben.

„Normale“ Besteuerung im Alter

Erhalten Sie die Riester-Rente ausgezahlt, wird diese nachgelagert besteuert. „Nachgelagerte Besteuerung“ heißt: Die Rentenzahlungen unterliegen im Alter der „normalen“ Besteuerung wie andere steuerpflichtige Einkünfte auch. Die nachgelagerte Besteuerung gilt nicht nur für die Riester-Rente, sondern auch für andere Altersvorsorgen, wie die Rürup-Rente oder auch die betriebliche Altersvorsorge.

Umstellung der Besteuerung bis 2058

Die Umstellung auf die nachgelagerte Besteuerung erfolgt seit 2005 schrittweise. Erst im Jahr 2058 unterliegen Renten zu 100 Prozent der Einkommenssteuer. Im Jahr 2025 liegt der zu versteuernde Anteil bei 83,5 Prozent. Wer 2025 in Rente geht und Bezüge aus der gesetzlichen Rentenversicherung oder einer staatlich geförderten Altersvorsorge erhält, muss diese zu 83,5 Prozent versteuern. Seit 2023 steigt der Besteuerungsanteil nur noch um einen halben Prozentpunkt im Jahr, bis 2058 schließlich 100 Prozent erreicht sind.

Mit dem Altersentlastungsbetrag Steuern reduzieren

Neben dem Grundfreibetrag hilft ein weiterer Steuerfreibetrag, die Steuern im Ruhestand zu drücken. Der Altersentlastungsbetrag gilt für Riester-Rentner ab einem Lebensalter von 65 Jahren. Er richtet sich also nach dem Geburtsjahr. Einmal festgelegt, ändern sich sowohl der Prozentsatz als auch der Höchstbetrag dann für eine Person nicht mehr. Für das aktuelle Jahr 2025 liegt dieser Freibetrag bei 13,2 Prozent des zu versteuernden Einkommens, darf aber einen Betrag von 627 Euro nicht überschreiten. Das Finanzamt berücksichtigt den Altersentlastungsbetrag automatisch, wenn Sie eine Steuererklärung abgeben.

Der Altersentlastungsbetrag wird in den kommenden Jahren schrittweise reduziert und 2058 bei Null liegen – es wird dann also keinen Steuervorteil mehr geben (Quelle: Bundesrat, 6–8).

Wann Sie keine Steuern zahlen

Zwar sind Sie als Riester-Rentner verpflichtet, eine Steuererklärung einzureichen, zahlen müssen Sie allerdings nur, falls Ihre Einnahmen aus Altersrenten und Nebeneinkünften über dem Grundfreibetrag von 12.096 Euro (2025) liegen.

Besteuerung von Einmalzahlungen

Zu Rentenbeginn können Sie sich 30 Prozent Ihres Riester-Kapitals auszahlen lassen. Dieser Einmalbetrag muss nach der Auszahlung voll, entsprechend dem individuellen Einkommenssteuersatz besteuert werden. Der Restbetrag wird als monatliche Rente ausgezahlt.

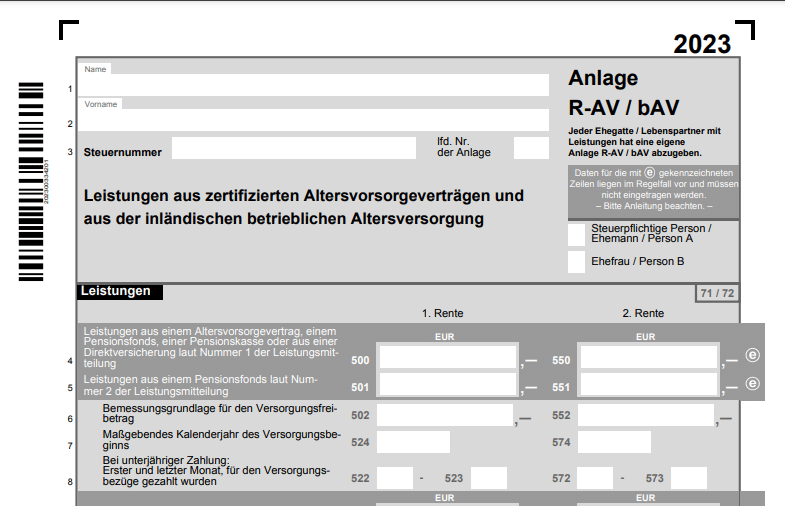

Einmalzahlungen in der Altersvorsorge

Experten-Tipp:

Riester-Rente und betriebliche Altersvorsorge

„Seit dem Inkrafttreten des Betriebsrentenstärkungsgesetzes am 01. Januar 2018, gelten Riester-Renten aus der betrieblichen Altersvorsorge nicht mehr als Versorgungsbezüge. Somit sind diese auch nicht mehr beitragspflichtig in der Kranken- und Pflegeversicherung der Rentner. Die Grundlage dafür bildet § 229 SGB V.“

Ausnahme Wohn-Riester

Da beim Wohn-Riester keine monatlichen Beträge aus dem Riester-Vertrag ausgezahlt werden, sondern der Vorteil das mietfreie Wohnen im Alter ist, fällt er steuerlich auch nicht ins Gewicht. Allerdings existiert ein fiktives Wohnförderkonto, das im Rentenalter als Grundlage zur Besteuerung dient.

Alle Informationen zum Wohn-Riester sowie die Möglichkeit für einen kostenfreien Tarifvergleich finden Sie hier:

Steuererklärung in der Auszahlphase

Die Besteuerung Ihrer Riester-Rente erfolgt auch in der Auszahlphase nicht automatisch. Leistungen aus zertifizierten Altersvorsorgeverträgen – wie der Riester-Rente – oder aus der betrieblichen Altersvorsorge müssen Sie selbst in der „Anlage R-AV/bAV“ angeben. Die Riester-Rente tragen Riester-Sparer in das Feld „Leistungen aus einem Altersvorsorgevertrag“ ein. Wer eine betriebliche Riester-Rente bezieht, trägt diese in das dazugehörige Feld für betriebliche Verträge ein.

Haben Sie alles gefunden?

Hier finden Sie weitere interessante Inhalte zum Thema:

Schnelle Frage, Kritik oder Feedback?

Wir helfen Ihnen gern. Professionelle Beratung von echten Menschen. Rufen Sie uns zum Ortstarif an oder schreiben Sie uns per E‑Mail.