Das Wichtigste in Kürze

Das erwartet Sie hier

Wie sich die Vermögensverwaltungen in der Steuer verhält, welche Steuern genau anfallen und was Sie absetzen können.

Inhalt dieser SeiteSo verhält sich die Vermögensverwaltung in der Steuer

Wenn Sie als Privatperson Gewinn aus Kapitalvermögen erzielen, müssen Sie auf diesen Steuern zahlen. Und das sowohl, wenn Sie Ihre Vermögensverwaltung selber machen als auch, wenn Sie damit eine Vermögensverwaltung beauftragen. Als Einkünfte aus Kapitalvermögen zählen dabei unter anderem:

- Dividenden

- Zinsen aus Wertpapieren, Sparbüchern und Bausparverträgen

- Gewinne aus der Veräußerung von Aktien

Was ist die Abgeltungssteuer?

Seit dem 01.01.2009 fällt die Abgeltungssteuer auf Kapitalerträge im Privatvermögen an. Sie ist eine Form der Quellensteuer und soll die Besteuerung vereinfachen und Steuerhinterziehung erschweren, da der Depotanbieter die anfallende Steuer direkt an das Finanzamt weitergibt. Die Abgeltungssteuer führt dadurch auch dazu, dass Sie versteuerte Kapitalerträge nicht mehr in Ihrer Einkommensteuererklärung aufführen müssen. Die Abgeltungssteuer wird oft synonym mit der Kapitalertragssteuer verwendet, allerdings sind diese beiden Formen der Quellensteuer in ihrer individuellen Ausgestaltung unterschiedlich.

Vor 2009 erworbene Aktien sind ein Sonderfall

Haben Sie oder Ihre Vermögensverwaltung Aktien vor dem 01.01.2009 erworben, dann fällt bei deren Verkauf keine Abgeltungssteuer an. Das heißt, Sie können diese steuerfrei verkaufen. Haben Sie sowohl vor als auch nach 2009 Aktien desselben Unternehmens gekauft und verkaufen nun nur einen Teil dieser Aktien, dann gilt die Regel „first in, first out“. Das Finanzamt geht also davon aus, dass Sie die zuerst erworbenen Wertpapiere des Unternehmens auch als erste wieder verkaufen.

Wie hoch ist die Abgeltungssteuer?

Die Höhe der Abgeltungssteuer beträgt 25 Prozent. Dazu kommt noch der Solidaritätszuschlag von 5,5 Prozent sowie gegebenenfalls 8 bis 9 Prozent Kirchensteuer. Die Höhe der Kirchensteuer ist dabei abhängig vom Bundesland, in dem Sie leben, und Ihrer Kirchenzugehörigkeit. Sie wirkt sich jedoch nicht in voller Höhe auf die Abgeltungssteuer aus.

| Voraussetzung | Steuersatz* |

|---|---|

| Keine Kirchenzugehörigkeit | 26,4 % |

| 8% Kirchensteuer (Bayern und Baden-Württemberg) | 27,8 % |

| 9% Kirchensteuer (alle übrigen Bundesländer) | 28 % |

Rechenbeispiel zur Höhe der Abgeltungssteuer

Bekommen Sie beispielsweise 1.000 Euro als Dividenden ausgezahlt, dann landen am Ende zwischen 720 und 736 Euro bei Ihnen. Die durch die Abgeltungssteuer anfallenden 264 bis 280 Euro werden von Ihrem Depotanbieter direkt ans Finanzamt übergeben. Wenn Sie also in Berlin leben und kirchensteuerpflichtig sind, dann hat die Abgeltungssteuer den folgenden Einfluss auf Ihren Gewinn:

| Dividenden | 1.000 € |

| Abgeltungssteuer (inkl. Solidaritätszuschlag und Kirchensteuer) | 28 % bzw. 280 € |

| Ihr Gewinn | 720 € |

Wer muss die Abgeltungssteuer zahlen?

Der Abgeltungssteuerpflicht unterliegen Privatpersonen und ihr Vermögen. Die Abgeltungssteuer muss unter anderem entrichtet werden bei Gewinnen aus:

- Dividenden

- Investmentfonds

- Optionsgeschäften

- Stillen Gesellschaften

- Termingeschäften

- Versicherungspolicen

- Wertpapiergeschäften

- Zertifikaten

- Zinsen

Diese Gewinne sind Abgeltungssteuerfrei

Von der Abgeltungssteuer befreit sind dagegen unter anderem Gewinne aus:

- Darlehen an nahestehende Personen

- Gesellschaftsdarlehen an Kapitalgesellschaften (sofern die Gesellschaft über 10 Prozent beteiligt ist)

Erzielen Sie Gewinne auf Fondsebene, die nicht ausgezahlt werden, dann sind diese Gewinne weiterhin abgeltungssteuerfrei. Erst wenn die Fonds veräußert werden, entsteht eine nachgelagerte Besteuerung.

So können Sie sich die Abgeltungssteuer zurückholen

Um die Abgeltungssteuer zu umgehen oder sich einen Teil davon zurückzuholen, haben Sie zwei Möglichkeiten. Entweder durch einen Freistellungsauftrag bei Ihrem Kreditinstitut oder durch die Günstigerprüfung beim Finanzamt. Dafür sind jedoch jeweils bestimmte Voraussetzungen zu erfüllen.

Freistellungsauftrag

Durch den sogenannten Sparerpauschbetrag für Kapitalerträge können Sie pro Jahr bis zu 1.000 Euro aus Kapitalerträgen einnehmen, ohne dass Sie darauf Steuern zahlen müssen. Sind Sie als Paar gemeinsam steuerlich veranlagt, dann liegt dieser Freibetrag bei 2.000 Euro. Auf alles über diesem Betrag wird die Abgeltungssteuer fällig. Um von dem Kapitalertragssteuerfreibetrag profitieren zu können, müssen Sie einen Freistellungsauftrag bei dem Kreditinstitut einreichen, das Ihr Vermögen verwaltet. Ein Freistellungsauftrag gilt dabei immer für das komplette Kalenderjahr, in dem er eingereicht wurde. Haben Sie den Freistellungsauftrag unbefristet erteilt, dann gilt er so lange, bis Sie ihn ändern oder kündigen. Eine Kündigung ist jedoch immer nur zum 31.12. eines Jahres möglich.

Besitzen Sie mehr als ein Depotkonto, dann können Sie auch mehrere Freistellungsaufträge einreichen. Allerdings gilt auch in diesem Fall, dass zusammengerechnet der Freibetrag von 1.000 Euro beziehungsweise 2.000 Euro nicht überschritten werden darf.

Günstigerprüfung

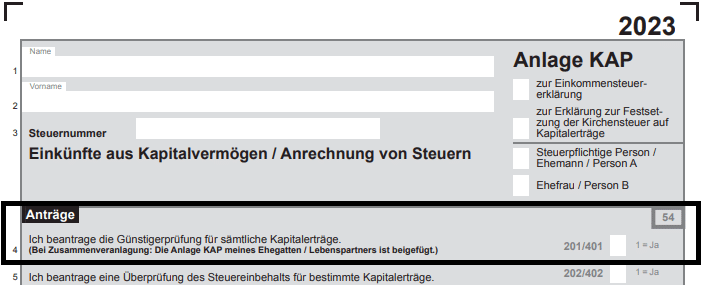

Über die Günstigerprüfung beim Finanzamt können Sie sich außerdem zumindest einen Teil der Abgeltungssteuer zurückholen. Dafür muss Ihr persönlicher Steuersatz allerdings unterhalb der gezahlten Abgeltungssteuer liegen. Die Differenz wird Ihnen dann nach Abgabe Ihrer Einkommensteuererklärung erstattet. Um die Günstigerprüfung zu beantragen, müssen Sie in Ihrer Steuererklärung die Anlage KAP ausfüllen. Tragen Sie dazu einfach den entsprechenden Vermerk in Zeile 4 der Anlage ein. Wenn Sie als Paar gemeinsam veranlagt werden, dann müssen auf jeden Fall beide die Anlage KAP ausfüllen.

Werbungskosten und die Abgeltungssteuer

Bis Ende 2008 wurden den Kapitalerträgen die Kosten, die durch ihre Erwirtschaftung entstanden, entweder in tatsächlicher Höhe oder in Form eines Werbungskostenpauschbetrag gegengerechnet. Unter diese Aufwendungen fielen unter anderem:

- Vermögensverwaltungsgebühren

- Gebühren für die Depotverwaltung

- Bankspesen

- Fachliteratur

- Reisekosten zu Hauptversammlungen

- Beratungskosten

Seit 2009 sind diese Aufwendungen jedoch nicht mehr als Werbungskosten in tatsächlicher Höhe von den Einnahmen abzugsfähig. Stattdessen wurde der ehemalige Werbungskostenpauschbetrag und der Sparerfreibetrag zum oben erwähnten Sparerpauschbetrag zusammengefasst.

Mit diesen alternativen Anlagemöglichkeiten sparen Sie Steuern

Eine alternative Anlagemöglichkeit, bei der sich die Abgeltungssteuer weniger deutlich auswirkt, kann beispielsweise ein Vermögensverwaltungsfond sein. Hierbei wird die Vermögensverwaltung in einen Fonds gelegt, an dem Sie als Kunde Anteile erwerben können. Dadurch entstehen mit Blick auf die Steuer folgende Vorteile:

- Bei Anteilen, die vor 2009 gekauft wurden, bleiben die Kursgewinne steuerfrei

- Bei Anteilskäufen ab 2009 wird die Abgeltungssteuer erst nach Verkauf der Anteile fällig

- Umschichtungen innerhalb des Fonds bleiben von der Steuer unberührt

- Die jährliche Vermögensverwaltungsgebühr wird dem Fondsvermögen entnommen. Sie wird also mit der Wertentwicklung verrechnet und bleibt so indirekt abzugsfähig

Eine weitere Alternative, um Steuern zu sparen, kann die Gründung einer vermögensverwaltenden GmbH sein. Lesen Sie dazu alles wichtige, von den Formen über die Gründung bis zu den Kosten, auf unserer Hauptseite zur vermögensverwaltenden GmbH.

Fazit

Wer als Privatperson Gewinne aus Kapitalvermögen erzielt, muss darauf eine Abgeltungssteuer zahlen. Allerdings wird diese für Sie direkt vom Depotanbieter an das Finanzamt weitergeleitet und Sie müssen sie nicht mehr in Ihrer Einkommenserklärung aufführen. Durch einen Freistellungsauftrag oder eine Günstigerprüfung können Sie sich zumindest einen Teil der Abgeltungssteuer zurückholen.

Haben Sie alles gefunden?

Hier finden Sie weitere interessante Inhalte zum Thema:

Schnelle Frage, Kritik oder Feedback?

Wir helfen Ihnen gern. Professionelle Beratung von echten Menschen. Rufen Sie uns zum Ortstarif an oder schreiben Sie uns per E‑Mail.